Guide complet sur le statut JEI : éligibilité, démarche, conseils

Dans cet article :

Tout savoir sur le statut Jeune Entreprise Innovante (JEI)

Définition du statut JEI

Historique et création du statut JEI

L’innovation est un sujet central pour bon nombre d’entreprises. Que ce soit pour faire évoluer les pratiques, proposer de nouvelles solutions ou pour se différencier sur un marché parfois saturé, les projets de recherche et développement sont stratégiques et encouragés grâce à la mise en place de différents dispositifs.

Le statut Jeune Entreprise Innovante (JEI) est l’un d’eux. Il a été créé en 2004 en France avec l’objectif de soutenir les jeunes entreprises qui consacrent une grande partie de leurs dépenses à des projets de R&D. Ce dispositif est déclaratif et contrôlable par l’administration fiscale et l’URSSAF, à l’instar du crédit impôt recherche (CIR) par exemple.

Depuis sa création, d’autres statuts similaires ont vu le jour. Il y a notamment le statut Jeune Entreprise Universitaire en 2008, et le statut Jeune Entreprise de Croissance en 2024. Aujourd’hui, plus de 4300 entreprises bénéficient de ce dispositif.

Objectifs du statut JEI

Le statut JEI permet aux PME qui ont un certain niveau de dépense en recherche et développement de bénéficier de différentes exonérations fiscales et sociales. C’est un encouragement à l’innovation sur le territoire français, incitant ainsi les investissements en R&D en réduisant les coûts associés. C’est également un dispositif qui permet de soutenir la croissance de PME innovantes, en renforçant leur compétitivité sur le marché.

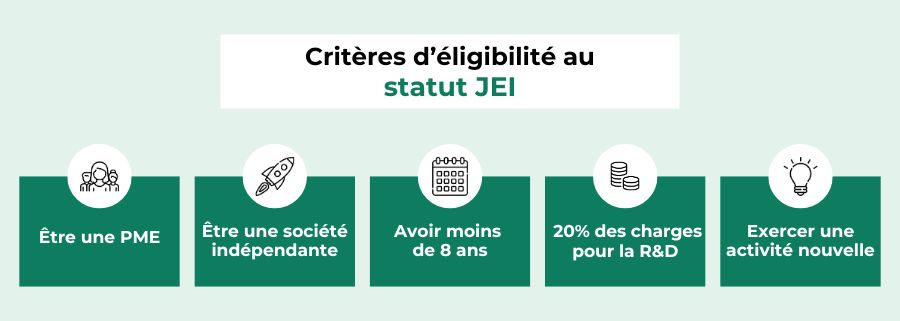

Critères d’éligibilité au statut JEI

Pour bénéficier du statut JEI, l’entreprise doit respecter plusieurs critères :

- Être une PME (avoir moins de 250 salariés et avoir un chiffre d’affaires de moins de 50 millions d’euros).

- Être une société indépendante (ne pas être détenue à plus de 50% par une autre société, sauf certaines exceptions).

- Avoir moins de 8 ans.

- Avoir des dépenses en R&D représentant au moins 20% des charges (avant 2025, le taux s’élevait à 15%).

- Exercer une activité nouvelle.

Il y a 5 autres critères d’éligibilité à respecter concernant les projets de R&D menés par l’entreprise. Ces derniers doivent :

- Comporter un élément de nouveauté.

- Comporter un élément de créativité.

- Comporter un élément d’incertitude.

- Être systématique.

- Être transférable et/ou reproductible.

Indicateurs d’éligibilité au statut JEI

Plusieurs indicateurs permettent d’aider à la détection de l’éligibilité d’une société au statut JEI :

- La présence de personnel technique (ingénieurs, techniciens, docteurs).

- L’intervention d’experts externes (privés ou publics).

- Le dépôt de brevet ou d’enveloppe Soleau.

- L’obtention de subventions.

Dépenses de R&D retenues pour le critère du volume de dépenses

Pour bénéficier du statut JEI, l’entreprise doit consacrer au moins 20% de ses dépenses à des projets de R&D (avant 2025, le taux s’élevait à 15%). Les dépenses éligibles dans ce cadre sont, selon l’article 44 sexies-0 A du Code Général des Impôts :

- Les dotations aux amortissements des immobilisations créées ou acquises et affectées directement aux opérations de recherche scientifique et technique, y compris à la réalisation de prototypes et installations pilotes.

- Les dépenses de personnels (chercheurs et techniciens de recherche) directement et exclusivement affectées à ces opérations, au prorata du temps qu’ils y ont consacré. Le montant éligible est leur montant réel (le montant des cotisations patronales exonérées n’est pas retenu).

- Les rémunérations supplémentaires au profit des salariés auteurs d’une invention résultant d’opérations de recherche (art L.611-7 du Code de la propriété intellectuelle).

- Les autres dépenses de fonctionnement retenues pour leur montant réel.

- Les dépenses pour des opérations de même nature confiées à des organismes de recherche agréés par le ministre chargé de la Recherche ou à des experts scientifiques ou techniques privés agréés dans les mêmes conditions, des établissements d’enseignement supérieur délivrant un grade de master, des fondations de coopération scientifique agréées, des établissements publics de coopération scientifique, des fondations reconnues d’utilité publique du secteur de la recherche agréées, ou des associations agréées. Les dépenses sont retenues pour la totalité de leur montant.

- Les frais de prise et de maintenance de brevets et de certificats d’obtention végétale.

- Les frais de défense des brevets et certificats d’obtention végétale ainsi que les primes et cotisations d’assurance de protection juridique.

- Les dotations aux amortissements des brevets et certificats d’obtention végétale acquis en vue de réaliser des opérations de recherche et développement expérimental.

- Les dépenses de normalisation afférentes aux produits de l’entreprise, retenues pour leur montant réel :

- salaires et charges sociales des salariés pendant la période où ils participent aux réunions officielles de normalisation,

- autres dépenses réalisées pour les mêmes opérations.

Avantages fiscaux et sociaux

Les sociétés possédant le statut JEI peuvent bénéficier de différents avantages, tant au niveau fiscal que social.

Exonérations fiscales (IS, IR)

- Exonération totale d’impôt sur les sociétés ou d’impôt sur le revenu pendant le premier exercice bénéficiaire pour les entreprises créées avant le 1er janvier 2024.

- Exonération de 50% d’impôt sur les sociétés ou d’impôt sur le revenu pour le second exercice pour les entreprises créées avant le 1er janvier 2024.

- Exonération de la cotisation économique territoriale (CET) et de la taxe foncière jusqu’à 7 ans après la création de l’entreprise.

Exonérations de cotisations sociales

- Exonération de charges patronales :

- pour une partie des rémunérations versées au personnel salarié (ingénieurs-chercheurs, techniciens, gestionnaires de projet de R&D, juristes chargés de la protection industrielle, personnel chargé des tests pré-concurrentiels, personnel affecté directement à la réalisation d’opérations de conception de prototype ou installation pilote de nouveaux produits).

- pour une partie des rémunérations des mandataires sociaux (participant principalement au projet de R&D ou à la réalisation d’opérations de conception de prototypes ou installations pilotes de nouveaux produits).

- sur l’assurance maladie, maternité, invalidité, décès, vieillesse, et allocations familiales.

- applicable à taux plein jusqu’au dernier jour de la septième année suivant celle de la création.

- plafonnée par salarié (4,5 fois le salaire minimum (SMIC)) et par établissement (5 fois le plafond annuel de la sécurité sociale).

Cumuler les avantages fiscaux

Il est possible de cumuler les avantages fiscaux : une JEI bénéficiant de l’exonération d’impôt sur les bénéfices peut également profiter du crédit impôt recherche.

En revanche, une société qui opte pour le statut JEI devra renoncer aux exonérations dont bénéficient les types d’entreprises suivants :

- Entreprise nouvelle,

- Entreprise créée en zone franche urbaine (ZFU),

- Entreprise créée en zone de revitalisation rurale (ZRR) ou en zone France ruralités revitalisations (FRR),

- Entreprise créée dans un bassin urbain dynamique (BUD),

- Entreprise créée en zone de développement prioritaire (ZDP).

Les démarches pour obtenir le statut JEI

Étapes de la demande

Pour obtenir le statut Jeune Entreprise Innovante (JEI), la démarche peut sembler relativement simple. Il s’agit de se déclarer spontanément comme telle auprès des autorités fiscales dont l’entreprise dépend. En revanche, même si elle est déclarative, la demande peut être contrôlée et des documents peuvent être demandés.

Processus de soumission de la demande

Pour soumettre sa demande pour devenir JEI, l’entreprise peut choisir parmi 2 méthodes, plus ou moins sécuritaires.

- Déposer une demande d’avis auprès de la direction des finances publiques ou de la direction régionale des impôts grâce à un rescrit fiscal. Ainsi, ni l’administration fiscale ni l’URSSAF ne pourront remettre en question l’éligibilité au statut JEI a posteriori s’il est validé.

- S’auto-déclarer sans faire de rescrit, qui permet parfois de raccourcir les délais et d’éviter de réaliser un dossier détaillé. En revanche, l’URSSAF peut vérifier l’éligibilité scientifique à n’importe quel moment, imposant ainsi la production d’un rescrit dans un délai court.

Dans tous les cas, il est fortement conseillé de se faire accompagner par des experts pour sécuriser la déclaration, et être sûr de respecter les critères nécessaires.

Préparation des documents nécessaires

Le Bulletin Officiel des Finances Publiques (Bofip) propose un modèle de demande d’avis pour obtenir le statut JEI. Dans cet exemple, les éléments à mentionner sont organisés de la manière suivante :

- Exercice sur lequel porte la demande.

- Eléments d’identification de l’entreprise.

- Taille et capacité de recherche de l’entreprise.

- Capital de l’entreprise.

- Renseignements concernant les associés personnes physiques.

- Caractère nouveau de l’activité exercée par l’entreprise.

- Renseignements sur l’opération de recherche et développement.

- Etat prévisionnel des dépenses de recherche et développement.

Délai de traitement et retour des autorités compétentes

L’entreprise doit déposer le rescrit JEI au plus tôt pour pouvoir bénéficier des avantages sociaux. Il est tout de même possible de le déposer après le début des travaux. Dans ce cas, l’entreprise doit effectuer le dépôt dans la limite de la déclaration de l’exercice fiscal. Autrement dit, pour une entreprise qui clôture son exercice fiscal au 31 décembre pourra déposer sa demande entre le début des travaux et le 15 mai de l’année suivante.

L’administration fiscale dispose ensuite d’un délai de trois mois pour traiter la demande et y répondre. Durant cette période, elle peut demander des informations ou des documents supplémentaires. Dans ce cas, l’entreprise doit répondre rapidement pour éviter de rallonger les délais.

Rejet de la demande de statut JEI par l’administration

Si l’entreprise dépose une demande d’avis à la Direction des finances publiques de son département grâce à un rescrit, cette dernière peut donner un avis défavorable. Dans ce cas, il est important de comprendre pourquoi pour tenter d’y remédier. Le rejet est toujours motivé, ce qui permet à l’entreprise de se situer et d’agir en conséquence.

Il est possible de choisir parmi 2 solutions :

- Demander un second avis à un collège d’experts qui peuvent contredire l’avis initial.

- Faire une nouvelle demande d’avis.

La première solution amène rarement à un changement d’avis. Il est donc souvent préférable de faire une nouvelle demande en améliorant le rescrit en fonction des retours. Il s’agit donc d’identifier les points faibles du dossier et d’apporter les modifications nécessaires pour correspondre exactement aux attentes de l’administration.

Dans ce contexte, il peut être particulièrement utile de faire appel à un cabinet d’experts qui saura aiguiller sur les améliorations à faire ou même rédiger l’ensemble du rescrit pour sécuriser la demande.

Maintien du statut JEI

Conditions pour conserver le statut JEI

Pour conserver le statut JEI, l’entreprise doit remplir les critères préalablement mentionnés à chaque clôture d’exercice. Si l’entreprise ne respecte plus les critères d’éligibilité pour une année, alors elle ne pourra plus bénéficier des avantages sociaux et fiscaux du statut. Elle pourra de nouveau bénéficier des exonérations et des avantages si elle respecte les critères d’éligibilité à la fin de l’exercice pour l’année suivante.

Les conditions peuvent évoluer, il est donc nécessaire de se tenir informer sur la réglementation et de la respecter d’année en année.

Il est important de noter que depuis le 1er janvier 2024, le statut JEI a une durée de validité de 8 ans.

Cas de perte du statut et recours possibles

La perte du statut JEI engendre la perte des avantages fiscaux et sociaux qui y sont liés.

Si l’entreprise n’est plus éligible au statut JEI, il est important de se déclarer spontanément via une Déclaration Unifiée des Cotisations Sociales (DUCS) et de payer les charges économisées.

En cas de contrôle par l’URSSAF, si l’entreprise n’a pas effectué cette démarche volontaire, elle subira un redressement. Des pénalités de retard à hauteur de 10% pourront être appliquées si le paiement n’est pas effectué sous 8 jours. Il existe aussi des pénalités de mauvaise foi allant jusqu’à 30%.

Le seul recours en cas de perte du statut JEI est finalement de remplir de nouveau les critères d’éligibilité et d’attendre l’année suivante pour le déclarer sur cette période.

Bonnes pratiques du statut JEI

Même si la procédure pour obtenir le statut JEI peut sembler simple, il y a des bonnes pratiques à mettre en place pour optimiser ses avantages dans le temps et éviter de commettre des erreurs qui peuvent directement impacter son obtention ou son maintien.

Conseil pour bénéficier du statut JEI

- Établir un suivi détaillé des dépenses liées au projet de recherche et développement pour être sûr d’atteindre les 20%.

- Rédiger le rescrit fiscal JEI et demander un avis à l’administration fiscale plutôt que s’auto-déclarer.

- Se tenir informé de l’évolution des critères d’éligibilité.

- Se faire accompagner par un cabinet de conseil spécialisé pour la rédaction du rescrit fiscal.

Erreurs courantes à éviter

- Ne pas documenter de façon exhaustive les projets de R&D ou les dépenses associées.

- Ne pas vérifier à chaque exercice que tous les critères d’éligibilité sont respectés.

- Ne pas consulter d’experts lors de la préparation et de la soumission de la demande.

- Sous-estimer la complexité de la démarche.

Résumé des points clés sur la JEI

Obtenir le statut de Jeune Entreprise Innovante permet à une société de bénéficier d’avantages sociaux et fiscaux non négligeables : exonérations de taxe foncière et de cotisation foncière, exonération totale puis partielle d’impôt sur les sociétés, exonérations de certaines cotisations patronales.

Pour être reconnu comme telle, il est absolument nécessaire que différents critères soient respectés, au risque de perdre ces avantages, voire de subir un redressement et de devoir payer des pénalités, allant de 10% à 30%. L’entreprise doit être une PME indépendante, avoir moins de 8 ans, exercer une activité nouvelle et avoir des dépenses en R&D représentant au moins 20% des charges.

Ces critères doivent être respectés tous les ans. Il est donc primordial de suivre les évolutions de l’entreprise, mais également de se tenir constamment informé quant aux éventuelles modifications de ceux-ci.

La démarche est déclarative et contrôlable. Pour sécuriser la demande, l’entreprise peut déposer une demande d’avis auprès de la Direction régionale des impôts ou du département des finances publiques, qui demandera ensuite la rédaction d’un rescrit.

Il est très souvent recommandé de se faire accompagner par un cabinet expert en financement de l’innovation pour sécuriser la demande et maximiser les chances d’obtenir le statut JEI. Il pourra également apporter ses conseils pour améliorer plus largement la stratégie de financement de vos projets innovants.

Êtes-vous éligible ?

Sources : Code Général des Impôts, Bofip, BPIFrance, Legifrance, URSSAF