CIR vs CII : Quel crédit d’impôt choisir pour financer vos projets de recherche et d’innovation ?

Dans un contexte où l’innovation et la recherche sont des leviers clés de compétitivité, le Crédit Impôt Recherche (CIR) et le Crédit Impôt Innovation (CII) se présentent comme des outils puissants pour soutenir les entreprises françaises dans leurs projets de développement. Ces deux dispositifs fiscaux, bien que souvent confondus, ciblent des types de travaux bien spécifiques et répondent à des objectifs distincts. Le CIR favorise les projets de recherche et développement, tandis que le CII s’adresse aux entreprises créant des produits innovants.

Il est essentiel de comprendre ces différences pour maximiser les avantages fiscaux selon les besoins. Cet article vous aidera à identifier lequel de ces crédits d’impôt, le CIR ou le CII, convient le mieux à votre entreprise en fonction de la nature de vos projets, de leur niveau d’avancement et des conditions d’éligibilité.

Dans cet article :

Qu’est-ce que le CIR et le CII ?

Le Crédit Impôt Recherche (CIR) et le Crédit Impôt Innovation (CII) sont deux dispositifs fiscaux distincts, parfois complémentaires, destinés à soutenir les entreprises dans leurs projets d’innovation et de recherche.

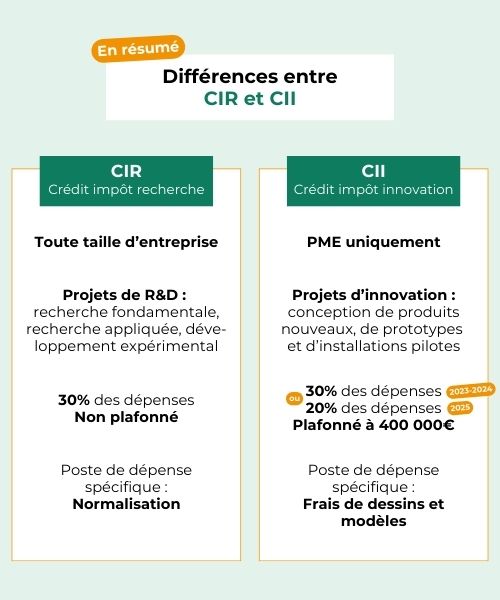

Le CIR est conçu pour les projets de recherche fondamentale, de recherche appliquée et de développement expérimental. Il permet aux entreprises de bénéficier d’un crédit d’impôt de 30 % sur les dépenses éligibles engagées, incluant notamment les salaires des chercheurs, le matériel scientifique et les frais de sous-traitance. Ce dispositif est accessible à toutes les entreprises, quels que soient leur taille et leur secteur.

Le CII, en revanche, bénéficie spécifiquement aux PME engagées dans des projets innovants liés à la création de produits nouveaux, de prototypes ou d’installations pilotes. Le CII permet aux entreprises innovantes de récupérer 20% des dépenses éligibles engagées avec un plafond de 400 000 € de dépenses annuelles (le taux est de 30% pour les dépenses engagées en 2023 et 2024).

En résumé, le CIR et le CII offrent des opportunités de financement différentes, complémentaires, le premier axé sur la R&D et le second sur l’innovation.

CIR vs CII : Quelles différences entre le Crédit Impôt Recherche et le Crédit Impôt Innovation ?

Bien que le Crédit Impôt Recherche (CIR) et le Crédit Impôt Innovation (CII) partagent un objectif commun de soutien aux entreprises, ils diffèrent par leurs domaines d’application, conditions d’éligibilité et de remboursement.

Domaines d’application : R&D vs Innovation

Le CIR s’adresse aux projets de recherche et développement (R&D) : recherche fondamentale, recherche appliquée et développement expérimental. Il vise à financer les avancées scientifiques et techniques.

Le CII, lui, cible des projets d’innovation, notamment les phases de prototypage et de pré-commercialisation pour la création de nouvelles fonctionnalités, d’améliorations techniques, d’ergonomie ou d’éco-conception.

Conditions d’éligibilité des entreprises

Le CIR est ouvert à toutes les entreprises investissant dans la recherche, quels que soient leur taille ou leur secteur.

En revanche, le CII est réservé aux PME (moins de 250 salariés et chiffre d’affaires annuel de moins de 50 M€).

Taux et plafond des dépenses

Le CIR accorde un taux de 30% sur les dépenses de R&D éligibles jusqu’à 100 millions d’euros, puis 5% au-delà.

En 2025, pour le CII, le taux est fixé à 20% mais cette fois il y a un plafond de 400000 euros (le taux s’élevait à 30% pour les dépenses engagées en 2023 et 2024).

En résumé, le CIR se concentre sur la recherche scientifique ou technique poussée, tandis que le CII favorise l’innovation produit au sein des PME, avec des conditions spécifiques d’éligibilité et des plafonds de financement adaptés à chaque dispositif.

Les dépenses éligibles pour le CIR et le CII : tout ce qu’il faut savoir

Dépenses éligibles au Crédit Impôt Recherche (CIR)

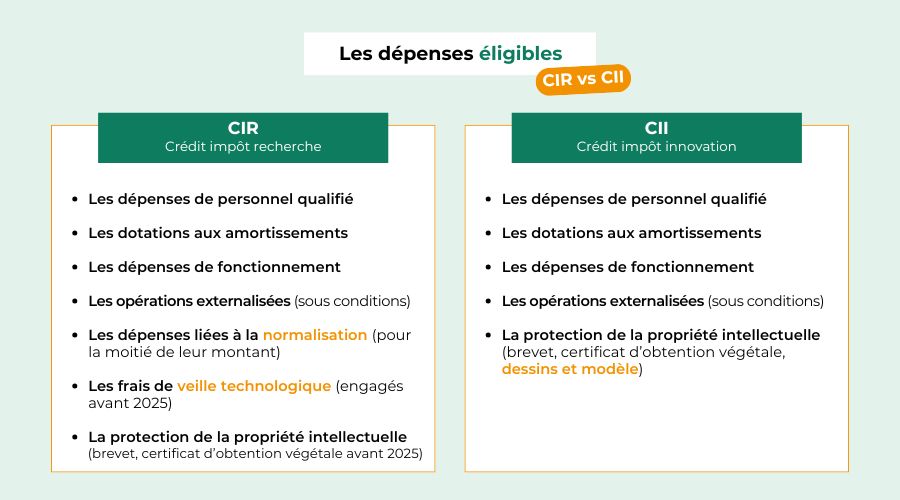

Seules certaines dépenses sont éligibles au CIR et sous certaines conditions. Il y a 7 grands types de dépenses :

- Les dépenses de personnel qualifié (chercheurs et techniciens de recherche)

- Les dotations aux amortissements

- Les dépenses de fonctionnement

- Les opérations de R&D externalisées sous conditions

- Les dépenses liées à la normalisation (pour la moitié de leur montant)

- La protection de la propriété intellectuelle si les frais ont été engagés avant 2025

- Les frais de veille technologique engagés avant 2025

Nous avons un article dédié pour le CIR, détaillant chaque type de dépense éligible à ce crédit d’impôt.

Dépenses éligibles au Crédit Impôt Innovation (CII)

Les 5 dépenses éligibles au CII sont :

- les salaires chargés des personnes affectées au projet,

- le matériel immobilisé dans le cadre du projet,

- les frais de brevets et les certificats d’obtention végétale,

- les factures externes (sous-traitance…),

- les frais de dessins et modèles.

Cumul du CIR et du CII : est-ce possible et comment faire ?

Conditions de cumul entre CIR et CII

Pour cumuler le Crédit d’Impôt Recherche et le Crédit d’Impôt Innovation, les entreprises doivent respecter certaines conditions spécifiques.

Tout d’abord, il est impératif que les projets financés par le CIR soient clairement définis comme des activités de recherche scientifique, tandis que les projets soutenus par le CII doivent se concentrer sur des innovations technologiques concrètes. Cette distinction est essentielle pour garantir que les dépenses soient correctement attribuées à chaque dispositif.

Ensuite, les entreprises doivent s’assurer que les dépenses déclarées pour chaque crédit d’impôt ne se chevauchent pas. Chaque projet doit justifier des dépenses éligibles distinctes pour éviter les redressements fiscaux. En d’autres termes, bien qu’une entreprise puisse travailler simultanément sur des projets de R&D et d’innovation, elle doit veiller à ce que les coûts liés à ces projets soient séparément documentés et justifiés.

Comment faire pour cumuler les deux dispositifs

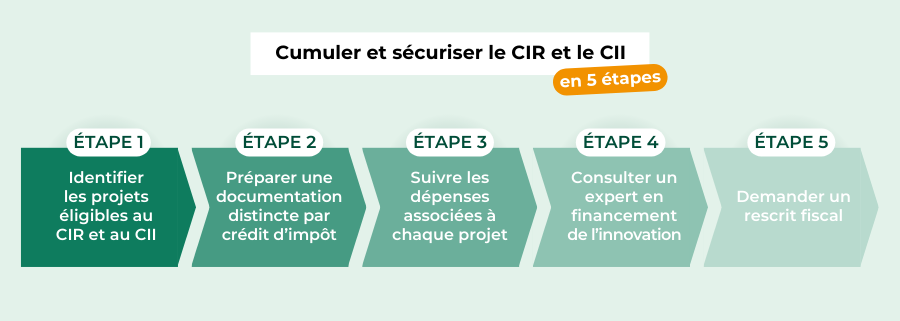

Cumuler le CIR et le CII peut s’avérer bénéfique, mais il nécessite une approche structurée. Voici 5 étapes à suivre pour assurer un cumul efficace et sécurisé :

- Évaluation des projets : Commencez par identifier les projets qui pourraient bénéficier à la fois du CIR et du CII. Les projets de recherche qui débouchent sur des innovations technologiques sont souvent les candidats idéaux pour ce cumul.

- Documentation distincte : Préparez une documentation distincte pour chaque crédit d’impôt. Cela inclut la création de dossiers techniques détaillés qui précisent les objectifs de chaque projet, les dépenses engagées, et les résultats attendus. Veillez à conserver tous les justificatifs, tels que les factures et les contrats, qui prouveront la légitimité de vos dépenses.

- Suivi des dépenses : Utilisez un système rigoureux pour suivre les dépenses associées à chaque projet. Assurez-vous que les coûts éligibles au CIR et au CII sont bien différenciés, évitant ainsi les doublons.

- Consultation d’experts : Pour maximiser les chances d’obtenir ces crédits d’impôt et minimiser les risques, envisagez de consulter un expert en financement de l’innovation. Un consultant, de part son expertise technique et scientifique, vous aidera à rédiger des dossiers conformes.

- Demande de rescrit fiscal : Si vous avez des doutes sur l’éligibilité de vos projets ou la répartition des dépenses, envisagez de demander un rescrit fiscal. Cette procédure vous permet d’obtenir une réponse de l’administration fiscale sur votre situation, vous offrant ainsi une sécurité supplémentaire avant de soumettre vos demandes de crédits d’impôt.

En suivant ces étapes, vous pourrez non seulement bénéficier des avantages du CIR et du CII, mais également optimiser vos démarches fiscales tout en réduisant les risques liés à un éventuel contrôle fiscal.

CIR et CII : Quel crédit d’impôt est le plus adapté à vos projets ?

Conseils pour maximiser les avantages fiscaux

Pour déterminer le crédit d’impôt le plus adapté à vos projets, voici quelques conseils pratiques :

- Évaluez la nature de votre projet : Si votre projet implique des recherches scientifiques approfondies, optez pour le CIR. En revanche, si vous êtes dans une phase de développement de nouveaux produits ou services, le CII pourrait être plus pertinent.

- Considérez la taille de votre entreprise : Seules les PME peuvent bénéficier du CII, qui est spécifiquement conçu pour soutenir leurs efforts d’innovation. Les grandes entreprises, quant à elles, trouveront probablement plus d’avantages dans le CIR.

- Analysez les dépenses éligibles : Examinez attentivement les dépenses que vous comptez engager. Si celles-ci relèvent principalement de la recherche scientifique, le CIR sera plus bénéfique. Si elles concernent la conception de prototypes par exemple, alors le CII sera plus approprié.

- Pensez au cumul : Si votre entreprise réalise à la fois des activités de recherche et des projets d’innovation, envisagez la possibilité de cumuler le CIR et le CII. Cela vous permettra d’optimiser vos aides fiscales tout en diversifiant vos projets.

En conclusion, le choix entre le CIR et le CII doit se faire en fonction des spécificités de vos projets, de votre stratégie d’innovation et des caractéristiques de votre entreprise. Une évaluation minutieuse de ces éléments vous aidera à sélectionner le dispositif le plus adapté pour maximiser votre soutien financier et renforcer votre position sur le marché.